| 融資戦略が決まらずお悩みの方

銀行交渉が苦手な方 融資を断られてお悩みの方 事業計画書の作成でお悩みの方 |

「あの会社は融資を受けているのに、なぜ、うちの会社は融資が受けられないんだ?」と感じた事はありませんか?

ご存じの様に、同じ規模・同じ営業年数でも借りられる会社と、借りられない会社があったりします。

この差は、なぜ、生じるのでしょうか・・・?

この様なお悩みを抱えていませんか?

| ・融資を申込んだが断られてしまった、今後どの様に対応すれば良いかわからない・・・

・どの金融機関の、どういう融資制度を利用するのが良いかわからない・・・ ・運転資金を追加で調達したいが、どれ位融資を受けられるのかわからない・・・ ・融資を受ける為に、自社の弱点をどうカバーしたら良いかわからない・・・ ・追加融資を受ける為に、どの様な決算内容にすれば良いかかわからない・・・ ・銀行が評価してくれる事業計画書の書き方がわからない・・・ ・事業計画書を書く時間が取れない・・・ ・初めての融資で、何から手をつけたら良いかわからない・・・ |

もし、この様なお悩みをお抱えなら、

弊社の「融資プランニングサービス」がお役に立てるかもしれません。

こんにちは、エンタープライズサポート代表の佐藤光一です。

まずは、融資プランニング(経営者サポート)を導入して、驚きの結果を出された方の事例をご紹介させて下さい。

リスケ脱却プランによる成長資金の確保に成功!

年商4500万円 >>3年後>> 年商2.5億円

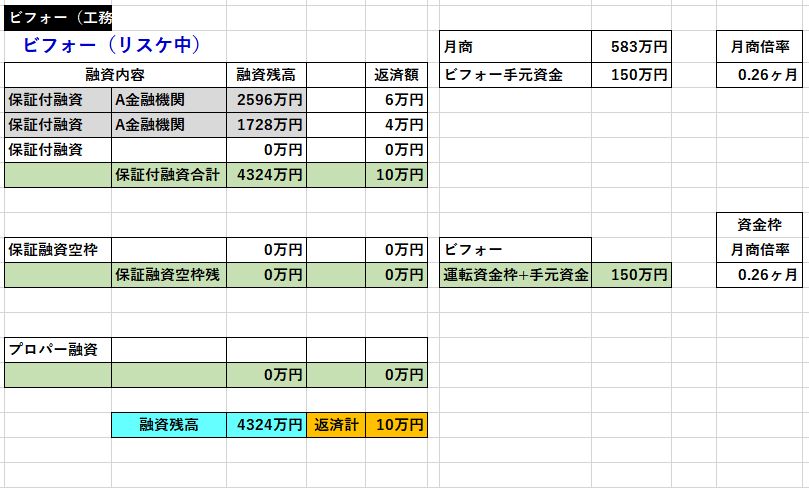

Before(ビフォー)

|

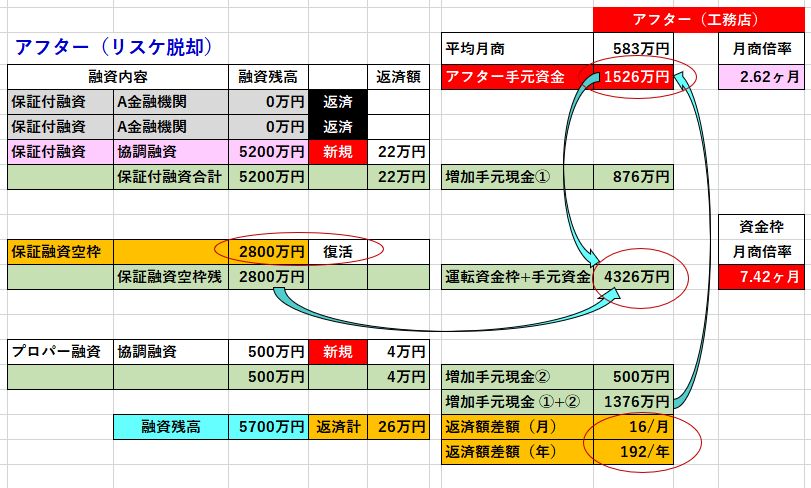

After(アフター)

|

この融資プランニングの効果を説明させていただきます。

| ビフォー(リスケ中) | アフター(リスケ脱却) |

| ①月商平均:417万円

②保証協会融資:4324万円 ③新規融資:借入不可 ④保証協会空枠:0万円(リスケ中) ⑤支払額:10万円/月(リスケ中) ⑥毎年保証料支払い有り ⑦運転資金:150万円 ⑧運転資金月商倍率:0.26ヵ月分 ⑨運転資金+保証協会空枠の月商倍率:0.26ヵ月分 |

①月商平均:417万円

②保証協会融資:0万円(返済) ③新規融資:5700万円(協調融資) ④保証協会空枠:2800万円(リスケ脱却) ⑤支払額:26万円/月(リスケ脱却) ⑥毎年の保証料支払い無し ⑦運転資金:1526万円(10倍に増加) ⑧運転資金月商倍率:2.62ヵ月分 ⑨運転資金+保証協会空枠の月商倍率:7.42ヵ月分 |

| リスケ中で新規融資を借りることも出来ず、手元資金も150万円しかない為、代金回収の速い小さなリフォーム工事で経営を回転させておられました。

一人で考えていてもリスケ脱却の妙案も浮かばず、何かあって「仕事を休む事になったら会社をたたむしかない」との不安から無料相談にお申込みされました。 目論見をお話し申上げたところ、前に進めたいとの事でしたが、資金繰りがご不安との事でしたので、コストダウン提案もさせて頂きセットで前に進められました。

|

仕事の時間を削ると売上が減少してしまうので、銀行選びから資料作成・交渉まで弊社で代行させて頂きました。

リスケ脱却の協調融資で5700万円の調達を目論み、銀行も事業計画に賛同して頂けましたので、その融資金5700万円から、元々の融資金4324万円を返済し、手元に運転資金が1376万円残せました。 当初運転資金150万円との合算で、運転資金が1526万円に増えました。 支払金額は月額16万円増加しましたが、運転資金と保証協会の空枠を合算すると4326万円の運転資金枠を活用できる事となりましたので、積極的な経営を取り戻す事が可能になりました。 融資プランニング・資金繰り円滑化・経理代行を弊社にお任せ頂き、これまで苦手な管理業務に使っていた時間を収益を生み出す活動に集中して頂きました。 弊社メソッドを実行して頂く事で業績も伸び始め、令和2年の売上は年商3億円(平均月商:2500万円)にまで会社を成長させることができました。 |

| 工務店様が実績が出るまでを語ってくれたインタビューはコチラ >>> |

| お客様の声

エンタープライズさんに相談していなければリスケから抜け出せなかったと思います。 本当に感謝以外ありません。 税理士の先生に相談した時は「売上を上げて下さい」「経費を削って下さい」だけで、参考になるアドバイスも何もなかったです。 ところが、佐藤先生に相談したところ、「リスケ脱却できるかもしおれませんね」と言われた時は驚きでした。 目論見をお聞きした時はプロは違うなと感じました。

ただ、「銀行とのコミュニケーションが必要です」と言われた時はどうしようかと思いました。 私は、銀行マンと話すのが苦手で、何を話してよいかもわからなかったんです。 エンタープライズさんは、そこも担当してくれたので本当に助かりました。

また、うちの場合、現場を回さないと資金が尽きてしまう状態でしたから、日中の打合せだと厳しいなと感じていたのですが、打合せも夜に設定して下さったので本当に助かりました。

新規融資が下りてリスケから脱却できた日は、家に帰って家内と杯を傾けたのですが二人で涙が止まりませんでした。

佐藤さんは、本当に親身になって下さる方ですから、安心して相談されると良いと思います。 |

いかがですか?

融資プランの立案と、磨き上げた実現可能性の高い事業計画書はリスケ中の企業でも融資を受ける事が可能です。

ちなみに、こちらの工務店様は導入から1年でリスケ脱却融資を実現されました。

導入時は4500万円だった売り上げも

成長資金を活用され3年で2億⑤000万円まで成長されました。

社長が「稼ぐ仕事」に専念すると会社は見違えるほどに成長して行く良い例だと思います。

※建設業の成長に資金調達力は欠かせません。

発展をサポートさせて頂ける事は私たちのやりがいになります。

資金繰りを円滑化するには融資プランニングだけでなく、金融機関とのコミュニケーションも重要になって参ります。

弊社では、お忙しい社長様に代わり金融機関とコミュニケーションを取る財務部長代理としての役割もサポートしております。

融資プランニングサービス導入で得られる効果

| 1.上級融資プランナーが、社長様の要望をお聞きした上で、貴社のビジョンに合わせた融資戦略を提案致します。 | ▶224億8600万円の融資支援で積上げたノウハウを基にした融資戦略を手に入れる事が出来ますので、試行錯誤しながら融資戦略を模索するよりもビジョンの実現確率を高める事ができます。 |

| 2.上級融資プランナーが社長様の要望をお聞きした上で、貴社のビジョンに合わせた融資申込用の事業計画書を作成致します。 | ▶先に成長を遂げた企業のノウハウを基に実現可能性の高い事業計画書に磨き上げますので、計画の実現確立が高まるとともに金融機関の協力が得られやすくなります。 |

| 3.貴社のビジョンに合致した金融機関の開拓及び調整を行います。 | ▶先に金融機関と調整し、事前にある程度話をまとめたうえで最後に社長様の決裁をいただく流れですので、資金調達業務にかかる時間を最小限に抑え、経営に専念できます。 |

もし、以下の中で一つでも当てはまるなら、無料相談をお申込み下さい

| 銀行が評価してくれる事業計画書の書き方がわからない・・・

事業計画書を書く時間が取れない・・・ 融資を申込んだが断られてしまった、今後どの様に対応すれば良いかわからない・・・ どの金融機関の、どういう融資制度を利用するのが良いかわからない・・・ 運転資金を追加で調達したいが、どれ位融資を受けられるのかわからない・・・ 融資を受ける為に、自社の弱点をどうカバーしたら良いかわからない・・・ 追加融資を受ける為に、どの様な決算内容にすれば良いかかわからない・・・ 初めての融資で、何から手をつけたら良いかわからない・・・ |

▼無料相談にお申込み下さい。▼